上市6年 江苏银行不良贷款率持续下降

日前,江苏银行发布的2022年半年报显示,报告期内,该行实现营业收入351.07亿元,同比增长14.22%;归母净利润133.8亿元,同比增长31.2%;净资产收益率(ROE)16.09%、资产收益率(ROA)1.01%。

与此同时,江苏银行的不良率、拨备覆盖率等资产质量指标继续改善。不良贷款率0.98%,较上年末下降0.1个百分点,拨备覆盖率340.65%,较上年末提升32.93个百分点。上市6年来,该行不良贷款率持续下降,拨备覆盖率持续提升,关注类贷款占比、逾期贷款占比进一步下降。

得益于风险管理体制机制改革深入推进、大数据智慧风控体系迭代创新,江苏银行风险管控的全面性、有效性不断精进提优,资产质量水平迈入A股上市银行第一梯队。

为适应宏观形势和疫情防控新变化,江苏银行采取多项措施严控信用风险,确保各项业务健康发展。适时调优授信政策,严防新增授信风险,并精准确定“压退名单”,强化潜在风险排查,及时开展重大授信风险回溯,加强查漏补缺。在存量风险处置上,通过制定“一户一策”方案,落实责任,加快存量不良清降。持续迭代风控模型,加强智慧风控应用,发挥金融科技优势,推动风控能力不断提升。在推进业务停复牌、资产质量红黄牌、约见谈话、第一责任人绩效预扣等方面,实施管控措施,不断筑牢风控防线。

有券商分析师认为,近10年来,江苏银行不良贷款率首次降至1%以下,且连续6个季度“额率双降”,资产质量继续大幅改善。同时,拨备覆盖率的提升也反映出风险抵补能力持续增强,业绩释放能力有充足保障。(记者 祖兆林)

免责声明:本文不构成任何商业建议,投资有风险,选择需谨慎!本站发布的图文一切为分享交流,传播正能量,此文不保证数据的准确性,内容仅供参考

关键词: 江苏银行 不良贷款率 净资产收益率 风险管理体制机制改革

-

上市6年 江苏银行不良贷款率持续下降

日前,江苏银行发布的2022年半年报显示,报告期内,该行实现营业收入351 07亿元,同比增长14 22%;归母净利润133 8亿元,同比增长31 2%;净资

上市6年 江苏银行不良贷款率持续下降

日前,江苏银行发布的2022年半年报显示,报告期内,该行实现营业收入351 07亿元,同比增长14 22%;归母净利润133 8亿元,同比增长31 2%;净资

-

总起价10.3亿元!嘉兴南湖区余新镇出让2宗商住地

9月6日,嘉兴南湖区余新镇2宗商住地出让,总出让面积210亩,总建筑面积18 9万方,总起价10 3亿元,采取竞价+摇号的出让方式。观点新媒体了

总起价10.3亿元!嘉兴南湖区余新镇出让2宗商住地

9月6日,嘉兴南湖区余新镇2宗商住地出让,总出让面积210亩,总建筑面积18 9万方,总起价10 3亿元,采取竞价+摇号的出让方式。观点新媒体了

-

起始价7.26亿元!义乌福田街道一地块10月12日公开出让

9月5日,浙江省土地使用权交易网站公布义乌市福田街道兴隆大街与振兴西路交叉口东南侧地块的出让信息,该地块将于10月12日公开出让。观点新

起始价7.26亿元!义乌福田街道一地块10月12日公开出让

9月5日,浙江省土地使用权交易网站公布义乌市福田街道兴隆大街与振兴西路交叉口东南侧地块的出让信息,该地块将于10月12日公开出让。观点新

-

广宁县汇锦开发建设有限公司拟转让100%股权及相关债权

9月6日,据全国产权行业信息化综合服务平台披露,广宁县宏广建设投资有限公司拟转让广宁县汇锦开发建设有限公司100%股权及相关债权,转让底

广宁县汇锦开发建设有限公司拟转让100%股权及相关债权

9月6日,据全国产权行业信息化综合服务平台披露,广宁县宏广建设投资有限公司拟转让广宁县汇锦开发建设有限公司100%股权及相关债权,转让底

-

楼面价6993元/㎡!衢州龙游县挂牌1宗商住地

9月5日,衢州龙游县挂牌1宗商住地,预计9月27日出让。龙游县城南片区04-4202地块,位于龙游县城南片区,飞云路以南、广进路以北、龙洲南路

楼面价6993元/㎡!衢州龙游县挂牌1宗商住地

9月5日,衢州龙游县挂牌1宗商住地,预计9月27日出让。龙游县城南片区04-4202地块,位于龙游县城南片区,飞云路以南、广进路以北、龙洲南路

-

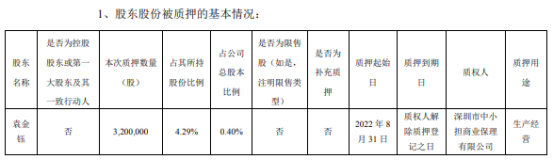

顺络电子:董事长袁金钰质押320万股用于生产经营

9月2日,顺络电子(证券代码:002138)董事长袁金钰向深圳市中小担商业保理有限公司质押股份320万股,用于生产经营。本次质押股份320万股,占

顺络电子:董事长袁金钰质押320万股用于生产经营

9月2日,顺络电子(证券代码:002138)董事长袁金钰向深圳市中小担商业保理有限公司质押股份320万股,用于生产经营。本次质押股份320万股,占

- 弘阳团队:一支正在崛起且潜力无限的团队 一、合作型团队,初创即巅峰事实上,最好的团队并非是所有成员都是很强的成员联合组成的团队,而是那种彼此促进、不断成长的团队。放眼国内历

- 毕马威与中国互联网金融协会在服贸会共同发布《2022中国金融科技企业最新洞察报告》 毕马威中国副主席及北方区首席合伙人邹俊(左)、毕马威中国金融科技主管合伙人黄艾舟(右)9月3日,毕马威中国与中国互联网金融协会金融科

- 星恒锂电池终端集大成者,性能再创新高,实现锂电池更优解决方案 现如今锂电池行业在双碳目标的指引下迎来了新一轮的产能扩张潮,几大锂电龙头企业都做出了各自的扩张计划。有专业研究人员指出,在此发展情

- 开放合作、互惠共享——来自2022年服贸会的现场观察 3日是2022年服贸会公众开放日的第一天。走进位于北京国家会议中心一期一层的2022年服贸会综合展厅,面积超8000平方米的国别展区分外吸睛—

- 芒果TV老挝国家电视台、云数传媒达成三方战略合作 加速互联互通国际大通道建设 8月30日下午,在2022中国新媒体大会塑造可信可爱可敬中国形象国际传播论坛上,芒果TV与老挝国家电视台、云南无线数字电视文化传媒股份有限

- 《北京市住房租赁条例》正式实施,房屋出租认准“住房租赁”资质 住房租赁行业首部地方性法规《北京市住房租赁条例》(下称《条例》)于9月1日正式实施。《条例》不仅对房屋出租标准、押金和租金安全等方面

热门资讯

- 上市6年 江苏银行不良贷款率持续下降 日前,江苏银行发布的2022年半年报...

- 绿色金融应关注传统行业转型 转型金融需求不容忽视 绿色金融不仅要支持低碳、零碳领域...

- 中信金控成功获首批金融控股公司牌照 开创综合金融服务新局面 8月30日,在中国中信股份有限公司(...

- 中国信保:扩大出口信用保险覆盖面 为进一步支持我国服务贸易发展,中...

- 新能源车险“涨声”一片 险企直呼亏损不赚钱? 保费一直都是近千万新能源车主最关...

- 新能源汽车时代,保险业需要培育自身的“新需求” 纵观全球,我国已率先步入新能源汽...

- 专属条款发布9个月后 新能源车保险仍有哪些痛点? 2021年12月,中国保险行业协会发布...

- 新能源车保费涨了这么多 到底还能不能买? 新能源车保费涨了这么多,到底还能...

- 总投资100亿欧元!广东加快打造世界级绿色石化产业集群 我国化工行业首个外商独资项目取得...

- 天天最新:【数读IPO】大基金为第一大股东 国内高端电子封装材料龙头今日申购 财联社9月7日讯,今日5只新股申购...

- “软联通”越来越多 深圳打造大湾区东部货运枢纽 口岸作为连接深港的重要纽带,见证...

- 外商深耕广东战略性新兴产业领域 引资结构更加优化 在茂名,美国霍尼韦尔与东华能源股...

- 世界百事通!太原方特邀游客日夜狂欢度中秋 太原方特邀游客日夜狂欢度中秋,主...

- 首个撤销保荐案例来了!唯都股份创业板定位被追问 深交所集中约谈保荐机构后,首个撤...

- 1.16亿元!中铁信托挂牌转让富滇银行股权 9月5日,上海联合产权交易所官网显...

文章排行

最新图文

-

建设银行上半年净息差2.09% 同比下降4个基点

随着建设银行中期业绩的发布,六大...

建设银行上半年净息差2.09% 同比下降4个基点

随着建设银行中期业绩的发布,六大...

-

3.78亿元!南宁上架两宗商住地 起始楼面地价3900元/㎡

9月1日,南宁市自然资源局上架了两...

3.78亿元!南宁上架两宗商住地 起始楼面地价3900元/㎡

9月1日,南宁市自然资源局上架了两...

-

13.45亿元!华润置地(常州)挂牌出售昆山润玺土地

9月2日,华润置地有限公司发布公告...

13.45亿元!华润置地(常州)挂牌出售昆山润玺土地

9月2日,华润置地有限公司发布公告...

-

4.76亿元!南昌象湖滨江两宗商住用地终止交易

8月30日,原定于8月31日开拍的南昌...

4.76亿元!南昌象湖滨江两宗商住用地终止交易

8月30日,原定于8月31日开拍的南昌...